金融審議会WG報告で何が決まったのか SSBJ開示と第三者保証の最新整理(2026年1月版)

.png)

目次

企業のサステナビリティ情報開示を巡る議論は、2025年以降、制度設計の具体化が急速に進んでいます。

2026年1月8日、金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ(WG)」は、これまでの議論を取りまとめた報告書を公表しました。

本報告書は、直ちに制度が変更されることを示すものではありませんが、今後の制度対応を進めるうえで前提として整理された事項、という点で、大きな意味を持ちます。

本報告書は、2025年7月に公表された「中間論点整理」を踏まえ、SSBJ基準に基づく開示と第三者保証制度について、実装を前提とした整理を行ったものです。

なお、中間論点整理の背景や当時の整理内容については、以下の記事で解説しています。

(解説記事)金融審議会 サステナビリティ情報の開示と保証のあり方に関するWG 中間論点整理を解説します

本記事では、速報的な事実整理にとどまらず、「今回のWG報告で何が決まったのか」「企業実務にとって何が前提に考えるべきか」という視点から、報告書の要点を整理します。

なお、本報告書の公表自体については、速報として以下の記事で整理しています。

金融庁WG開催 サステナビリティ開示・保証を巡る最新議論(簡易まとめ)

今回の金融審議会WG報告で「何が決まったのか」:中間論点整理から前進したポイント

今回のWG報告で整理されたのは、サステナビリティ情報の開示と第三者保証を巡る論点のうち、

「制度対応を進めるうえで前提とすべき事項」です。

中間論点整理では、主に考え方や方向性が示されていましたが、今回の報告書では、

- SSBJ基準の適用ロードマップの明確化

- 第三者保証制度の基本設計(担い手・範囲・水準)の整理

- 任意の保証や責任の考え方の整理

など、制度設計上の整理が明確化されました。

もっとも、現時点で法令改正の内容や施行時期が確定したわけではありません。

本報告書は、今後、金融庁が制度整備や法令対応を検討する際の基礎資料と位置づけられるものです。

サステナビリティ情報開示:SSBJ基準の適用ロードマップ

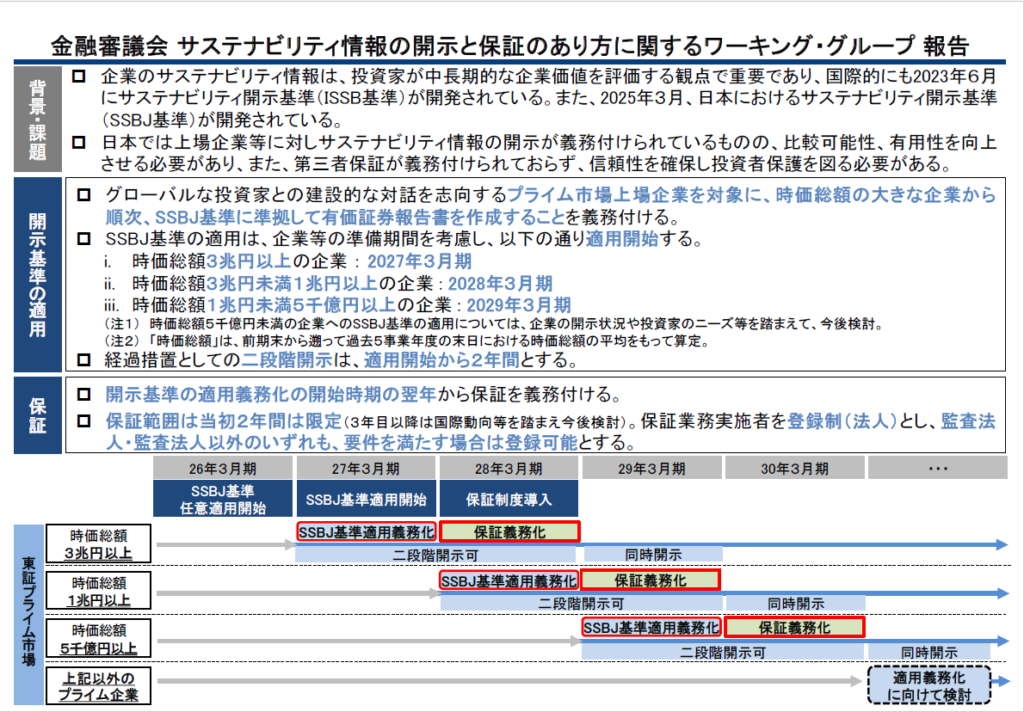

以下は、金融審議会WGが示したSSBJ基準適用と第三者保証導入の全体像です。

本報告書では、東京証券取引所プライム市場上場企業を対象に、時価総額の大きな企業から段階的にSSBJ基準を適用する方針が整理されています。

第三者保証については、SSBJ基準の適用開始の翌期から義務化する考え方が整理されています。

時価総額の算定方法について

なお、本報告書では、SSBJ基準の適用対象を判断するための「時価総額」の算定方法についても整理されています。

具体的には、前期末から遡って過去5事業年度末における時価総額の平均を用いることが適当とされています。これは、単年度の株価変動によって適用対象が頻繁に入れ替わることを避け、企業および保証業務実施者双方の予見可能性を高めるための整理です。

有価証券報告書の提出期限はどうなるのか

実務上の関心が高かった論点の一つが、有価証券報告書の提出期限です。

本報告書では、サステナビリティ情報の第三者保証が加わることによる実務負担を考慮しつつも、提出期限の一律延長は行わないとの整理が示されています。

一方で、制度導入初期の実務状況を踏まえ、個別事情に応じた柔軟な運用の余地を残す必要性にも言及されています。

この「柔軟な運用」とは、制度適用そのものを免除するという意味ではなく、当初2年間の保証範囲の限定、見積りや重要性判断の活用、やむを得ない事情がある場合の個別承認といった、制度設計上あらかじめ想定された配慮を指します。

第三者保証制度の基本設計

なぜ第三者保証が制度化されるのか

SSBJ基準に基づくサステナビリティ情報は、投資家が中長期的な企業価値を評価するための重要な情報と位置づけられています。

その信頼性を確保するため、第三者保証制度を制度として整備することが必要という考え方が、本報告書全体を貫いています。

保証業務実施者は誰になるのか

本報告書では、第三者保証を担う主体について、監査法人・公認会計士に限定しない制度設計が示されています。

国際的な保証基準(ISSA5000、IESSA、ISQM1等)と整合的な枠組みのもと、一定の要件を満たす法人であれば、監査法人以外も登録可能とする考え方です。

なお、本報告書では、サステナビリティ情報の妥当性確認・検証に特化したISO14019シリーズについても、国際保証基準との同等性を踏まえた比較検討の対象となり得るとの意見が示されており、将来的な制度運用の中で整理が進められていくことが想定されます。

企業実務への影響:制度設計から見える前提条件

今回のWG報告は、企業に対して「直ちに完璧な開示・保証を求める」ことを意図したものではありません。

むしろ、

- 開示・算定実務は発展途上であること

- 国際的にも見積りや重要性判断を活用した運用が一般的であること

を前提に、過度な負担を避けながら制度を定着させるという考え方が示されています。

実務上は、例えば次のような観点から自社の状況を整理しておくことが有用です。

- 既にScope1・2の排出量を安定的に把握できているか

- 開示プロセスや責任体制(誰が確認・承認するか)が整理されているか

- 海外拠点やサプライチェーン情報の取得に、どの程度の不確実性があるか

ここでいう「段階的に対応する」とは、制度対応を先送りすることではなく、対応の優先順位を整理して進めることを意味します。

例えば制度導入初期においては、

- 第1段階:Scope1・2を中心に、開示対象データと社内の確認・承認プロセスを整理

- 第2段階:データ収集の安定化や、見積り・重要性判断を含めた運用の定着

- 第3段階:Scope3やCFPを含め、対象範囲や精度向上を検討

といった順序で対応を進めることが、現実的なアプローチといえます。

Scope3・CFPとの関係はどう考えるべきか

本報告書では、第三者保証の対象は当初Scope1・2に限定されていますが、中長期的にはScope3や製品単位での排出量管理(CFP)との接続が重要な論点となります。

Scope3やCFPの基本的な考え方については、以下の記事で整理しています。

会員限定資料のご案内(実務準備向け)

本報告書は制度の方向性を示したものですが、実務対応としては、開示・算定・体制整備をどのように進めるかが引き続き重要になります。

Scope3やCFPを含む排出量管理の実務整理については、会員限定で公開している以下の資料で詳しく整理しています。

- Scope3算定・管理の進め方を整理した実務関連記事

Scope3におけるサプライヤーエンゲージメントの進め方:算定結果と排出削減を結びつける実務のポイント

- CFP(製品別排出量)算定・管理の考え方を整理した関連解説記事

カーボンフットプリント(CFP)のこれから 規制強化と単一指標の限界を超える企業の戦略

カーボンフットプリント(CFP)とグリーンウォッシュ 単一指標の“正しい理解”が環境経営の信頼性を決める

カーボンフットプリント(CFP)の基礎とその有用性ー製品単位の「見える化」を企業全体の戦略にどう活かすか

本報告書と法令化の関係について

本報告書は、金融審議会WGにおける検討結果を取りまとめたものであり、今後、金融庁が制度整備や法令改正を検討する際の基礎資料となる位置づけにあります。

現時点で具体的な法令改正案や施行時期が公表されているわけではありませんが、本報告書で整理された考え方は、将来の制度対応を見据えた前提条件として、企業実務に影響を与えるものと考えられます。

まとめ:制度対応は「完璧さ」より「運用可能性」の段階へ

今回の金融審議会WG報告は、サステナビリティ情報開示と第三者保証が制度として動き出す段階に入ったことを示しています。

一方で、実務は依然として発展途上です。

初期段階では「完璧な算定・保証」を目指すよりも、制度の趣旨を理解したうえで、運用可能な形で対応を進めることが重要になります。

出典

- 金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」報告の公表について

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20260108.html - 金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」 https://www.fsa.go.jp/singi/singi_kinyu/sustainability_disclose_wg/sustainability_disclose_wg_index.html

とは-―-製品のGHG見える化から企業全体の削減へ-150x150.png)