【第1回】MSCI ESGレーティングを解説:評価方法と企業にとっての意味

目次

企業の持続可能性が強く問われる現在、投資家や社会は「環境(Environment)」 「社会(Social)」 「ガバナンス(Governance)」への対応を重視しています。MSCI ESGレーティングは、企業のESGリスク管理力を多角的に評価する世界有数の枠組みであり、投資判断やリスク分析に広く活用されています。

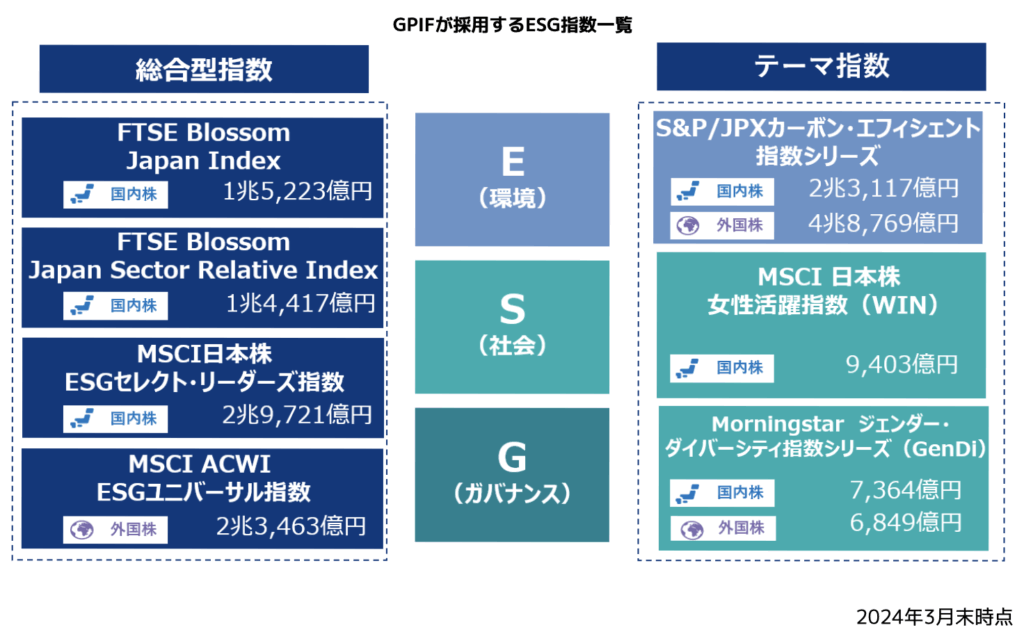

日本では、GPIF(年金積立金管理運用独立行政法人)がMSCI ESGレーティングを基盤とした指数(例:MSCI日本株ESGセレクト・リーダーズ指数やMSCI日本株女性活躍指数(WIN)))を採用し、当該指数に連動する運用を通じて、高スコアの企業に投資が行われる仕組みになっています。このような背景から、MSCIの評価枠組みを理解することは、企業にとって不可欠です。

本記事では、MSCIの評価プロセス、指標設計、業界別の視点、そして企業にとっての意義について、実務的な観点から解説します。

MSCI ESGレーティングとは?

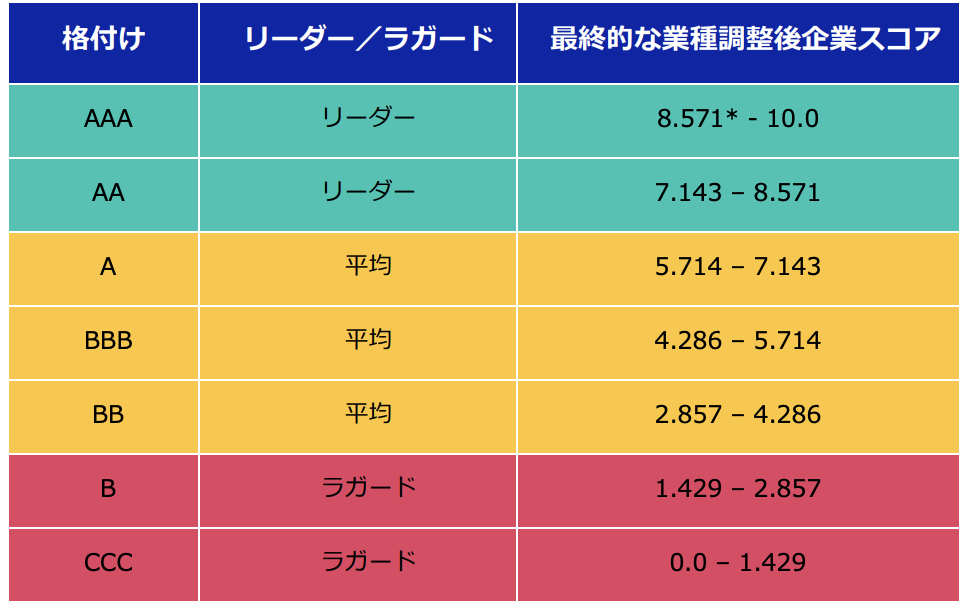

MSCI ESGレーティングは、企業のESGリスクに対する「管理能力」を分析し、AAA(最上位)からCCC(最下位)までの7段階で格付けします。単なる情報開示の有無ではなく、リスクを管理・緩和する実効性を評価軸としています。投資家はこれを活用し、持続可能な企業への投資判断やリスク管理を行います。

評価プロセスの全体像

MSCIが開示している評価方法論(MSCI ESG Ratings Methodology – JP版)によると、評価プロセスは以下のステップで構成されます:

ステップ1:約定・対象エンティティの選定

- MSCIはESG評価対象企業を“データエンティティ(data entities)”として定義し、企業のガバナンス・関連性などを踏まえて選定します。

ステップ2:品質管理とレビュープロセスの設計

- ESGレーティングプロセスでは、全ての分析工程において自動・人力による品質チェック、業界責任者や地域チームによる監督、さらにはESG Methodology Committee(ESG手法委員会)やQuality Review Committee(品質審査委員会)による承認プロセスが組み込まれています。

ステップ3:キーイシューの特定と業界別スコアリング設計

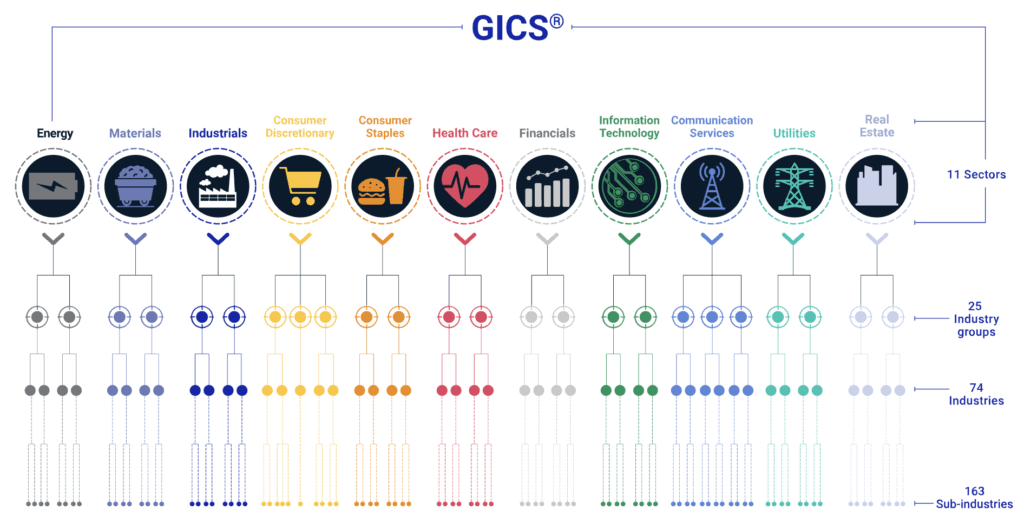

- 評価は、GICS(Global Industry Classification Standard)に基づく業界分類を前提としており、たとえばエネルギー業界では環境規制リスク、IT業界ではデータプライバシーなど、業界ごとに重要視されるリスク・機会(Material ESG Issues)が設定されています。

図3:GICS(Global Industry Classification Standard)

ステップ4:エクスポージャーとマネジメント評価によるスコア算出

- 各Key Issue(重要課題)は「リスク曝露度(Exposure)」と「管理能力(Management)」の2軸で評価され、0~10点のスコアに変換されます。曝露度が高い企業ほど高度な管理が求められ、単なる開示ではなく実効性や成果が重視されます。例えば、エネルギー企業の気候変動対応では、CO2削減目標の設定だけでなく、実際の削減実績が評価されます。

※具体的なスコア算出方法については、生物多様性と土地利用を例に解説する次回記事(第2回)をご参照ください。

ステップ5:ウェイト付けと最終スコア算出

- 各Key Issueには業界別の重要度に応じた重み(ウェイト)が設定されており、それらを加重平均して環境/社会/ガバナンス(E/S/G)各ピラーのスコアを算出します。さらにそれらを統合し、0〜10の「産業調整後スコア」に変換。最終的にAAA〜CCCの格付けが付与されます。なお、ガバナンスピラーには最低33%の下限ウェイトが設定されており、全企業にとって一定の重要性を持つ設計となっています。

ステップ6:定期更新と臨時の再評価

- 格付けは年1回の定期レビューで更新されます。また、重大なスキャンダル(例:環境汚染事件)や市場イベントが発生した場合、臨時に再評価されます。これにより、投資家は最新のESGリスクを把握できます。

MSCI ESGレーティングの意義

MSCI ESGレーティングは、投資家と企業の双方に多面的な価値をもたらします:

- 投資家向け:リスク管理と投資機会の特定。高いESG格付けを持つ企業は、長期的な成長と安定性が期待されます。

- 企業向け:ESGリスクの可視化、投資家との対話強化、同業比較による経営改善。例えば、ある日本企業はMSCIのAAA格付けを獲得後、機関投資家からの資金流入が増加し、市場評価が向上しました。

また、MSCIレーティングはIRやサステナビリティ部門だけでなく、経営戦略や部門間連携の強化にも活用できます。格付けは企業のマネジメント成熟度を映し出す“鏡”であり、弱点の特定と改善の起点となります。

まとめ

MSCI ESGレーティングは、企業のESG対応を多面的に捉える世界有数の評価枠組みです。特に、投資家との対話やリスク管理を進める上では、その構造や評価ロジックを正しく理解することが重要です。

評価プロセスとスコアリングの仕組みを把握することで、単なるスコアにとどまらず、背後にある意図や評価軸を読み解く力が養われます。こうした理解は、ESGを経営に統合し、外部評価を戦略的に活用するための土台となるでしょう。

なお、第2回では、MSCI ESGレーティングが投資判断の基盤として定着した背景を踏まえ、「評価される仕組み」の理解に加え、自社がどのように見られているかを把握し、経営レベルの向上へつなげるための実務的視点を解説します。

出典

- MSCI「ESG Ratings Methodology – Process(評価プロセス)」(日本語)

- MSCI「ESG Ratings Methodology – Biodiversity & Land Use Key Issue(生物多様性と土地利用)」(英語)

- 年金積立金管理運用独立行政法人(GPIF)「ESG投資に関する取組」(年金積立金管理運用独立行政法人)ESG投資一覧ページ: https://www.gpif.go.jp/esg-stw/esginvestments/